Siitä kun tein alkuperäisen sijoitussuunnitelmani on nyt jo hieman aikaa, joten on aika päivittää se uuteen. Tavoitteet pysyy samana, mutta olen hieman tarkentanut sitä kuinka yritän päästä niihin. Tämä perustuu siihen mitä olen oppinut lisää viimeisen vuoden aikana.

Olen jo päivittänyt sijoitussuunnitelma sivulle uuden suunnitelman ja lisännyt sinne myös kohdan lapsen sijoitussuunnitelmalle, josta kirjoitin tarkemmin viime viikolla. Ajattelin kuitenkin avata hieman tarkemmin sitä mihin suunnitelma perustuu tässä jutussa. Minulla ei ole aikaa eikä myöskään taitoa tehdä mitään tyhjentävää analyysiä kustakin yhtiöstä johon sijoitan, joten tarvitsin avuksi työkaluja joiden avulla voin päätellä kannattaako yhtiöön sijoittaa vai ei. Luen mielelläni muiden tekemiä analyysejä, mutta päätän kuitenkin itse sopiiko sijoitus salkkuni tavoitteisiin.

Tavoitteet

Tavoitteeni on hyvin yksinkertainen tuottaa riittävästi kassavirtaa, jotta voin elää sillä myymättä omaisuuttani. Tavoite tuohon taloudelliseen riippumattomuuteen on vuosi 2035. Toissijainen tavoite on jättää perintö jälkipolville, jotka tuottaa ikuista tuloa. Tälläisen perinnön jättäminen ei onnistu kovin helposti jos omistaisin sijoitukset suoraan itse. Tämän vuoksi olen perustanut sijoitusyhtiön, joka omistaa sijoitukset puolestani. Tämä myös yksinkertaistaa verotusta kun asun ulkomailla.

Aika horisontti

Tavoitteisiin nojaten sijoitusten aika horisontti on ikuinen ja rahaa ollaan nostamassa ensimmäistä kertaa vuonna 2035 eli 19 vuoden kuluttua.

Riskinsietokyky

Näillä sijoituksilla on tarkoitus turvata eläkepäivät, joten pääoman säilyttäminen on tärkeää varsinkin kun 19 vuoden aikana ei pysty isoja virheitä paikkaamaan. Sanoisin riskinsietokykyä kuitenkin kohtalaiseksi sillä minulla on hyvät puskurit ja en kovin helposti joudu realisoimaan sijoituksia mikäli omassa elämässä tapahtuu jotain yllättävää.

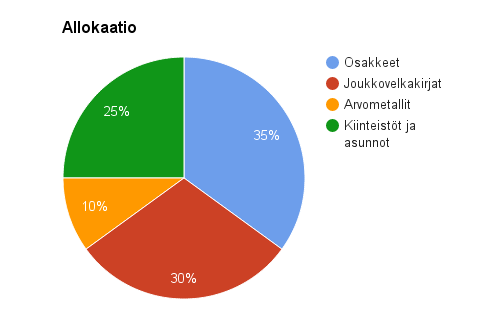

Allokaatio

Allokaatio eri omaisuuslajien välillä tulee vaihtelemaan etenkin vielä kun rakennan salkkuani, mutta noin 10 vuoden sisään tavoittelen seuraavanlaista allokaatiota.

Kiinteistöissä ja asunnoissa on jonkin verran työtä joten ne ei ole ihan täysin passiivisia tulonlähteitä, mutta niistä saa suhteellisen helposti useamman sadan euron per kuukausi kassavirran kulujen jälkeen. Vuokratuotto myös seuraa inflaatiota, joten se vastaa reaalituottoa. Arvometallit eivät tuota mitään, mutta niiden arvo säilyy pitkällä tähtäimellä, joten tätä voi kutsua salkun vakuutukseksi. Joukkovelkakirjat on yleisesti otettuna vähäriskisempiä kuin osakkeet ja tarjoavat jatkuvaa tuottoa. Tällä hetkellä vähäriskiset joukkolainat eivät kuitenkaan tarjoa lähes mitään tuottoa, joten tätä lisätään salkkuun hyvin varoen käyttäen lyhyen koron rahastoja kunnes korot nousee takaisin normaali tasoon. Osakkeiksi valitsen laadukkaita hyvää osinkoa maksavia yhtiöitä. Osakkeiden tarkoitus on myös pitää koko salkun kehitys inflaation yläpuolella.

Osakkeet

Osakkeiksi salkkuun valitsen pääasiassa laadukkaita ja hyvää osinkoa maksavia yhtiöitä. Pääasialliset kriteerit osakkeelle ovat:

- Osinkotuotto > 3%

- Osingonjako suhde < 90%

- ROE > 10%

- Omavaraisuusaste > 40%

Nämä kriteerit ovat suuntaa antavia eikä absoluuttisia esimerkiksi pankeilla ei ole koskaan tuollaista omavaraisuus astetta. Pyrin hakemaan vähintää 5% osinkotuottoa, joten jos se on alle sen tulee osingonjako suhde olla myös alhaisempi, jotta osingon kasvupotentiaalia on riittävästi. Korkea ROE ja omavaraisuusaste takaa sen, että osingon maksu on terveellä pohjalla. Jos yhtiö on kovin velkainen ja se jakaa ison osan tuotostaan osinkona se lisää osakkeen riskiä.

Sijoitusasunnot

Potentiaalisen sijoitusasunnon tulisi sijaita kasvukeskuksissa aivan ydin keskustan tai oppilaitoksen tuntumassa. Olen pääasiassa kiinnostunut 20 – 35 m2 yksiöistä ja alle 45m2 kaksioista. Kaksioista olen kiinnostunut vain keskustan tuntumassa kun taas yksiöt voi olla sekä oppilaitoksen että keskustan tuntumassa. Taloyhtiössä tulisi olla suurimmat remontit tehtynä tai sitten niihin pitäisi olla vähintään 15 vuotta. Asunnon tulee olla kassavirta positiivinen kulujen ja verojen jälkeen 4% korkotasolla. Vuokratuotto tulee olla vähintään 7%. Vivun käyttöä en rajoita kuhan asunto on kassavirta positiivinen lyhennyksienkin jälkeen.

Allekirjoitan tuon, että kun tekee hyvän sijoitussuunnitelman niin voi ehkäistä tunnereaktioissa tehtyjä kauppoja. Suunnitelmasi näyttää hyvältä, mutta kiinteistöjen osalta suunnitelma on todella tiukka.

Asuntomarkkinat on kuumentunut halvan rahan vuoksi -> monelle kelpaa myös heikommat kohteet. Aktiivisesti seuraan kahden kaupungin asuntojen hintoja ja laskimena avulla jos vuokratuotto on 6-7%, niin joko kassavirta on negatiivinen tai remontit ovat heti kulman takana. Riippuu toki missä maassa ja kaupungissa sijoittaa 🙂

Asuntojen osalta tuo on hyvin tiukka ja en usko tekeväni ainuttakaan asuntosijoitusta tänä vuonna. Toinen tekijä mikä sitä myös rajoittaa on se että aion ostaa vain yhtiöni kautta ja tämä asettaa omat haasteet myös rahoitukselle. Näin ollen toistaiseksi tyydyn kasvattamaan osakesalkkuani, jotta muutenkin päästään lähemmäs tavoite allokaatiota.

Hyvin hajautettu ja erityisesti miellyttää tuo lapselle säästäminen. Samoin tein minäkin -09 kun tytär oli 3v.